[caption id="attachment_15387" align="alignleft" width="1024"] (foto: Saiyna Bashir/IMF Photos)[/caption]

(foto: Saiyna Bashir/IMF Photos)[/caption]

El rápido despliegue de las vacunas en Estados Unidos y la aprobación allí de un paquete de estímulo fiscal de USD 1,9 billones ha dado impulso a las expectativas de recuperación económica. En previsión, las tasas de interés a largo plazo de Estados Unidos han aumentado rápidamente: la tasa de los títulos del Tesoro a 10 años ha pasado de registrar un nivel inferior al 1% al comienzo del año a situarse por encima del 1,75% a mediados de marzo. En el Reino Unido se ha producido una subida similar. En enero y febrero, las tasas de interés también se incrementaron un tanto en la zona del euro y Japón, antes de que sus bancos centrales interviniesen con una distensión de la política monetaria.

Las economías emergentes y en desarrollo ven con inquietud el aumento de las tasas de interés. La mayoría de ellas enfrentan una recuperación económica más lenta que la de las economías avanzadas, al tener que esperar más para obtener vacunas y disponer de un margen limitado para su propio estímulo fiscal. Actualmente, la afluencia de capitales hacia los mercados emergentes muestra signos de agotamiento. Existe el temor de que se repita el episodio de conmoción por el repliegue del estímulo monetario en 2013 (“taper tantrum”), cuando las señales de que iba a producirse una retirada gradual de las compras de bonos de Estados Unidos antes de lo esperado provocó una salida en avalancha de capital de los mercados emergentes.

¿Están justificados estos miedos? Según nuestro estudio incluido en la última edición de las Perspectivas de la economía mundial, en el caso de los mercados emergentes lo que importa es la razón que hay detrás del incremento de las tasas de interés en Estados Unidos.

Causa y efecto

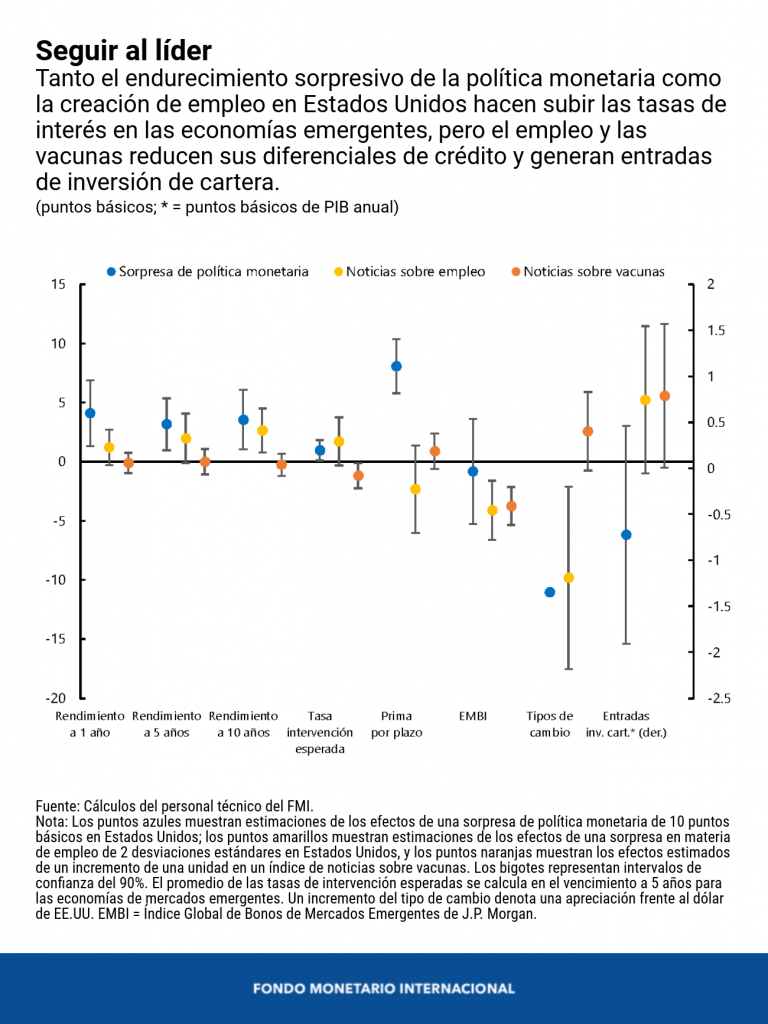

Cuando esta razón son las buenas noticias sobre el empleo en Estados Unidos o las vacunas de la COVID-19, la mayoría de los mercados emergentes suelen registrar un aumento de las entradas de inversión de cartera y una reducción de los diferenciales de la deuda denominada en dólares de EE.UU. Las buenas noticias económicas en las economías avanzadas pueden provocar un crecimiento de las exportaciones en los mercados emergentes, donde, de forma intrínseca, el repunte de la actividad económica suele elevar las tasas de interés internas. En conjunto, las repercusiones sobre el mercado emergente medio son benignas. No obstante, los países que menos exportan a Estados Unidos pero que más dependen del endeudamiento externo podrían sufrir tensiones en los mercados financieros.

Cuando las noticias de una subida de la inflación en Estados Unidos provoca un incremento de las tasas de interés en ese país, los efectos sobre los mercados emergentes también suelen ser benignos. Las tasas de interés, los tipos de cambio y los flujos de capital no suelen verse afectados, probablemente porque las pasadas sorpresas en materia de inflación han sido consecuencia de una combinación de noticias económicas positivas, como la mayor disposición a gastar, y noticias negativas, como un incremento de los costos de producción.

Sin embargo, cuando el aumento de las tasas de interés en las economías avanzadas viene impulsado por las expectativas de que los bancos centrales adoptarán medidas más restrictivas, puede afectar a las economías de mercados emergentes. Nuestro estudio refleja estas “sorpresas de política monetaria” como incrementos de las tasas de interés en los días en los que se producen los anuncios periódicos del Comité de Operaciones de Mercado Abierto de la Reserva Federal o el Consejo de Gobierno del Banco Central Europeo. Observamos que cada incremento de un punto porcentual de las tasas de interés en Estados Unidos atribuible a una “sorpresa de política monetaria” suele provocar de inmediato una subida de las tasas de interés a largo plazo de un tercio de punto porcentual en el mercado emergente promedio, o de dos tercios de punto porcentual en aquellos con una calificación crediticia inferior y de grado especulativo. En igualdad de condiciones, se produce de inmediato una salida del capital de cartera de los mercados emergentes y sus monedas se deprecian frente al dólar de EE.UU. Una de las principales diferencias respecto a los incrementos de la tasa de interés impulsados por las buenas noticias económicas es que la “prima por plazo” —compensación por el riesgo de mantener deuda con vencimiento a más largo plazo— aumenta en Estados Unidos cuando se anuncia por sorpresa una política monetaria más restrictiva y, con ello, los diferenciales de la deuda de mercados emergentes denominada en dólares.

Las buenas noticias

En realidad, es una combinación de estas razones lo que empuja al alza las tasas de interés en Estados Unidos. Por el momento, las “buenas noticias” sobre las perspectivas económicas han sido el factor principal. En algunos mercados emergentes, las expectativas de la actividad económica repuntaron entre enero y marzo, lo cual podría explicar en parte el incremento de las tasas de interés y el aumento de los flujos de capital en enero. En términos generales, la posterior subida de las tasas de interés en Estados Unidos ha sido ordenada, con un buen funcionamiento de los mercados. Incluso aunque en Estados Unidos las tasas de interés a largo plazo hayan aumentado, las de corto plazo se han mantenido allí en niveles cercanos a cero. Los precios de las acciones siguen siendo elevados, y las tasas de interés de los bonos corporativos y los bonos de mercados emergentes denominados en dólares no se han alejado de las de los títulos del Tesoro de Estados Unidos.

Es más, las expectativas del mercado en cuanto a la inflación parecen contenidas en niveles cercanos al objetivo a largo plazo del 2% anual de la Reserva Federal; de mantenerse allí, podrían ayudar a frenar el aumento de las tasas de interés en Estados Unidos. Una parte del incremento de las tasas de interés en Estados Unidos fue consecuencia de la normalización de las expectativas de los inversionistas sobre la inflación en ese país.

Avanzar con precaución

No obstante, parece que también entran en juego otros factores. Gran parte del incremento de las tasas de interés en Estados Unidos se debe a la subida de la prima por plazo, lo cual podría ser reflejo de una mayor incertidumbre entre los inversionistas respecto a la inflación y el ritmo de la emisión de deuda futura y las compras de bonos por los bancos centrales. Las salidas de capital de los mercados emergentes registradas en febrero y principios de marzo se tornaron flujos de entrada en la tercera semana de marzo, pero desde entonces presentan volatilidad. Tampoco está claro si el gran volumen de títulos del Tesoro que se espera que Estados Unidos emita este año podría desplazar el endeudamiento de algunos mercados emergentes.

Así pues, la situación es frágil. En las economías avanzadas, las tasas de interés siguen siendo reducidas y podrían seguir aumentando. La confianza de los inversionistas en las economías de mercados emergentes podría deteriorarse. Para no desencadenar un efecto tal, los bancos centrales de las economías avanzadas pueden ayudar, mediante comunicaciones claras y transparentes sobre la trayectoria futura de la política monetaria con arreglo a distintos escenarios. Un buen ejemplo de ello son las orientaciones sobre prerrequisitos para un incremento de las tasas de intervención de la Reserva Federal. En medio de la recuperación, sería útil contar con orientaciones adicionales sobre los posibles escenarios futuros, dado que el nuevo marco de política monetaria de la Reserva Federal aún no se ha probado y los participantes en el mercado tienen dudas acerca de cuál será el ritmo de compra de activos en el futuro.

Los mercados emergentes solo podrán seguir proporcionando políticas de apoyo si se espera que la inflación nacional sea estable. Por ejemplo, los bancos centrales de Turquía, Rusia y Brasil incrementaron las tasas de interés en marzo para controlar la inflación, mientras que los de México, Filipinas y Tailandia las mantuvieron sin variación.

Preferiblemente, las economías emergentes y en desarrollo deben procurar compensar en parte la subida de las tasas de interés con una política monetaria interna más acomodaticia. Para ello, requieren cierta autonomía de las condiciones financieras mundiales. La buena noticia es que muchos bancos centrales de mercados emergentes lograron relajar su política monetaria durante la pandemia, incluso ante la fuga de capitales. Nuestro análisis indica que las economías con bancos centrales más transparentes, procedimientos de toma de decisiones fiscales más basados en reglas y calificaciones crediticias superiores fueron los que consiguieron rebajar más las tasas de intervención durante la crisis.

Dado el nivel todavía alto de la tolerancia al riesgo en los mercados financieros mundiales y la posibilidad de que, en el futuro, aumenten las diferencias entre los mercados, es un buen momento para que las economías de mercados emergentes prolonguen los vencimientos de la deuda, limiten los descalces de monedas en los balances y, en términos más generales, adopten medidas para intensificar la resiliencia financiera.

También ha llegado la hora de reforzar la red mundial de seguridad financiera, el sistema de mecanismos como líneas de crédito recíproco y prestamistas multilaterales que puede proporcionar divisas a los países necesitados. La comunidad internacional debe estar preparada para ayudar a los países en escenarios extremos. Los servicios financieros precautorios del FMI pueden reforzar en mayor medida las reservas de sus países miembros frente a la volatilidad financiera; también ayudaría una nueva asignación de derechos especiales de giro.

Este blog se basa en las investigaciones de Ananta Dua, Philipp Engler, Chanpheng Fizzarotti y Galen Sher, bajo el liderazgo de Roberto Piazza y la supervisión de Oya Celasun.